记者 |范嘉智

编辑 |陈菲遐

复星医药(600196.SH,02196.HK)的股价已从高点回撤超30%。

WIND数据显示,复星医药A股的股价从7月初的33.59元/股最高攀升至79.19元/股,涨幅达到124%,市值一度突破2000亿元。截至发稿,复星医药股价为53.24元/股。

催化这波翻倍行情的是新冠疫苗概念。8月5日,复星医药通过其微信公众号宣布其与BioNTech在国内开展基于mRNA技术新冠疫苗临床试验。值得注意的是,二级市场上半年疯狂炒作疫苗概念股时,复星医药并未受到关注。数据显示,疫苗指数(8841313.WI)今年2月至6月的涨幅高达73%,同期复星医药涨幅仅为29%。7月以来,疫苗指数涨幅为18%,而复星医药涨幅翻倍。

疫苗概念股核心逻辑出现了转折,盈利预期被打破。

国家卫生健康委科技发展中心主任、国务院联防联控机制科研攻关组疫苗研发专班工作组组长郑忠伟在8月22日参加央视财经播出的《对话》中表示,新冠疫苗属于公共卫生产品,其定价不能以市场的供需矛盾作为定价依据,只能以成本作为定价依据。考虑到国内庞大的低收入群体,以及社会公平,扩大疫苗接种率的考虑,不合适将疫苗定过高的价格。

8月25日,复星医药公布了一份略低于预期的中报。上半年,复星医药收入140.28亿元,同比微降1.02%,扣非后归母净利润13.04亿元,同比增加11.71%。单季度来看,第二季度环比第一季度业绩有所改善。

这或许也是复星医药回调的原因之一。为何体量不小的复星医药支撑不了2000亿元的市值?

估值的烦恼实际上,令复星医药股价短期内翻倍的新冠疫苗并非其主要业务。在很多投资者眼中,复星医药看起来更像是一家股权投资公司而并非制药公司。

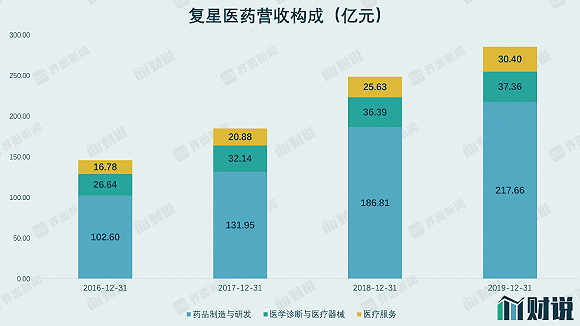

复星医药一直强调自己是一家并购扩张和多板块经营的医药公司,事实也确实如此。其营收可分拆为三部分,分别是药品制造与研发、医学诊断与医疗器械、医疗服务三大板块。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部2020年上半年,复星医药药品制造与研发板块收入100.12亿元,同比减少8.11%,主要原因是部分注射剂核心产品受疫情影响。

按照归母净利润计算,复星医药制药板块主要子公司为江苏万邦、药友制药、GlandPharma(下称GlandPharma)和锦州奥鸿药业有限责任公司(以下简称“奥鸿药业”)。其中,江苏万邦的非布司他片(优立通)和匹伐他汀钙片(邦之)、复宏汉霖的生物类似药利妥昔单抗注射液(汉利康)、药友制药的仿制药草酸艾司西酞普兰(启程)等产品收入实现增长。此外,复星医药还通过收购,获得了包括单克隆抗体生物创新药及生物类似药、CAR-T细胞药物等其他产品。但这些目前尚处于研发阶段,暂时未贡献利润。

复星医药第二部分收入来自医学诊断与医疗器械板块。2020年上半年,医疗器械与医学诊断业务收入26.41亿元,同比增长46.96%,实现利润4.34亿元,同比增长88.22%,主要是新冠病毒检测试剂盒、负压救护车及呼吸机等抗疫类产品收入增加所致。

复星医药第三部分收入为医疗服务。上半年该部分业务因疫情影响,下滑6.83%,利润额仅为161.24万元。

从营收体量来看,复星医药在A股医药公司中属于第一梯队。采用2019年的营收数据对比,复星医药285.85亿元的规模,在A股市场仅略低于云南白药(000538.SZ)296亿元的营收,但高于恒瑞医药(600276.SH)232亿元的营收。

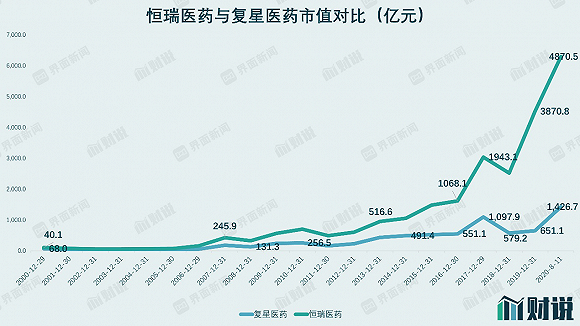

但从市值角度考虑,复星医药却未跻身医药第一梯队,远远被4800亿元市值的恒瑞医药甩开。2000年恒瑞医药上市时市值为40亿元,同期复星医药总市值达68亿元。随后接近20年的时间里,两家公司发生很大变化,目前恒瑞医药市值是复星医药的三倍。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部事实上,复星医药的估值一直不像一家医药公司。Wind数据显示,过去十年来复星医药市盈率中枢值仅为23.54倍,同期恒瑞医药市盈率中枢值为50.92倍。比起医药股,复星医药的估值体系更像消费股。

造成差异的原因之一是复星医药毛利率水平。

2020年上半年,复星医药销售毛利率达55.69%,三个板块毛利率均有所下滑。具体来看,药品制造与研发板块的毛利率相对较高达62.50%,同比减少4.3个百分点;医学诊断与医疗器械板块稍逊,毛利率50.44%,同比减少0.75个百分点;医疗服务板块毛利率仅为16.88%,大幅减少9.13个百分点,拖累了公司综合毛利率。同期恒瑞医药销售毛利率达87.94%。

反应到利润上,2020年上半年复星医药扣非后归母净利润13.04亿元,远小于恒瑞医药同期25.62亿元的净利润。

影响估值的另一项因素是研发投入。

在绝对金额上,复星医药2019年研发投入为31.31亿元,同期恒瑞医药研发投入38.96亿元。二者差距并不明显。不过,二者在研发资源配置取向上存在较大差异。

复星医药在研发上坚持“仿创结合”战略,在小分子创新药、高价值仿制药、生物药、细胞治疗四大研发平台上均有投入。某种程度上这也意味着没有重点研发的产品。

恒瑞医药则采用剥离低端仿制药研发的战略。2019年10月,恒瑞医药就表示将停止绝大多数仿制药研发,仅保留部分高端品种。开发体系上,恒瑞医药大多数产品都是通过内部开发,对于许可引进及风险投资态度保守。

并购隐患初现复星医药有着深深的并购基因。

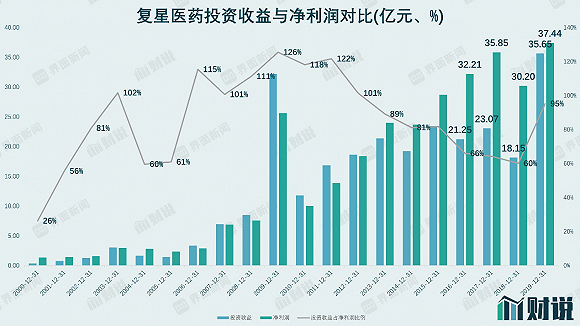

2020半上半年,复星医药计入利润表的投资收益为11.75亿元。复星医药长期以来依赖投资。2019年的年报数据显示,复星医药投资收益35.65亿元,占净利润95%。

2019年,复星医药的投资收益主要来自两个部分:权益法核算的长期股权投资产生收益14.31亿元,以及处置长期股权投资产生投资收益17.41亿元。处置长期股权投资产生投资收益主要是靠出售其持有的和睦家医疗股份所得。

2019年7月,复星医药通过出售和睦家医疗,获得税前收益16.47亿元。外界对于这起交易的关注重点在于时间上。复星医药“火速”出售和睦家后,将投资收益纳入了2019年的利润中,因此当时出现了不少声音质疑其业绩增速。事实上,当年复星医药扣非后净利润为22.34亿元,增速仅为6.9%。

外延并购的一大好处在于可以获得可观的投资收益。但如果投资收益金额“喧宾夺主”,不免让人质疑公司业务的真实质量。过去的20年,复星医药投资收益始终占据了净利润60%以上。2017年至2019年,复星医药投资净收益分别达到23.07亿元、18.15亿元、35.65亿元,占同期净利润的64%、60%和95%。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部高密度的并购给公司财务埋下了隐患。

截至2020年6月30日,复星医药账面流动资产为225.59亿元,流动负债225.34亿元,流动比率几乎仅为1倍,流动性并不宽裕。

在非流动资产一项中,商誉非常值得注意。2020年半年报,复星医药累积了90.93亿元商誉,其规模在A股药企上市公司中位列第二,仅次于上海医药(601607.SH)的107.9亿元。

根据2019年年报披露,复星医药的商誉由19笔资产收购构成,其中最大两笔商誉是2017年以10.91亿美元(约合72亿元)并购印度注射药企 GlandPharma,这笔收购刷新了药企海外并购金额纪录的同时,也形成了约39亿元的商誉。另外,收购奥鸿药业也形成了近8.5亿元的商誉。

这部分商誉形成的隐患正在凸显。奥鸿药业旗下产品奥德金2019年被调出医保目录,预计将对未来收入和盈利产生一定影响。因此复星医药2019年对奥鸿药业计提了6000万元的商誉减值。

在负债端,包括长期借款在内的非流动负债合计高达177.76亿元。

可以看出,复星医药业绩实际由高额的资金杠杠撬动,这可能也是一直以来市场对复星医药抱有偏见的原因之一。

在经历了翻倍行情后,复星医药股价最近连续下挫,但即便回撤超过30%,1228亿元市值的复星医药会被认可吗?